主力籌碼的三個資訊,分別是:

主力買賣超:買超前15名券商總成交量-賣超前15名券商總成交量

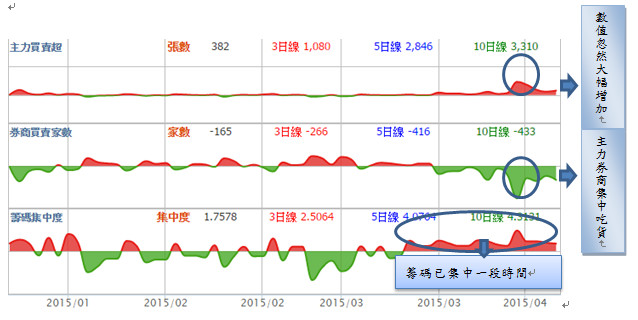

當主力券商買超總量相較於賣超總成交量的差額突然顯著提高,就是主力已開始進場布局的蹤跡,而嗨投資的圖表設計可以直接找出買賣超出大量的時間點。

券商買賣家數差:今日買進券商家數 - 賣出券商家數

籌碼集中度:由上述兩個數據及其區間成交量換算

此數據很直觀,當主力所布局的張數越多、籌碼集中度越高,就越容易進行作價,集中度最好是正值,且能持續一段時間,代表主力開始正式介入此檔股票,等到價格開始發動,就會有一波行情。這部分可以搭配頁面右手邊的券商買賣均價來觀察出主力成本,進而自行設定停損點,作為進出場的依據。

千張大戶持股比率

依據過往經驗來看,其實千張大戶持有比率過高或過低都不適合炒作,而是要「剛剛好」。 一般而言,當千張大戶持有該檔股票比率少於40%,表示大部分的股票仍然握在散戶手中(籌碼分散),千張大戶想要在背地裡操弄只怕心有餘而力不足,並不易哄抬、炒作。

至於持有比率高呢?各位試想一下,假設千張大戶持有該股80%以上的股票,只留下剩下不到20%的股票給散戶,此時籌碼過度集中,不僅很難吸引其他投機者進場,就算有投機者意願進場,卻也未必能搶到剩餘的股票,如此反而導致千張大戶並不容易炒作該檔股票了。

綜合上述所說,一般而言當千張大戶持有比率介於40%至70%時,籌碼集中度高、又不會太高的情況下,是比較有利於大戶炒作股票的。

千張大戶人數

如果該檔股票集中於較少部分的人手中,會比較容易因為操弄而飆漲,所以散戶想要搭乘千張大戶的順風車,除了了解大戶持有比率之外,掌握該標的股千張大戶的人數多寡,也能提供一些判斷的線索喔!

情況一:搭上順風車

如果今天您發現鎖定的標的股,千張大戶持股比率有逐漸攀升的趨勢,但千張大戶人數並沒有明顯的增加,就可以推估該檔股票的主力正在吸貨、籌碼逐漸集中,後續股價可能會有一波上漲的機會。例如新巨(2420)2013年的表現,自11月起籌碼集中度從原先的52.26%,逐漸攀升到隔年4月的64.16%,而在這段期間內,股價亦不斷上漲,月收盤價從原先的30.9元,上漲至55.2元,漲幅近80%。

p.s. 此處的 籌碼集中度比例 = 集保戶股權分散表中持有600張以上的股票比例,

大戶籌碼比例為 籌碼集中度比例 - 外資持股比例

情況二:趕上逃命潮

與情況一相反,如果當您發現千張大戶持股比率不斷下降,雖然並不知道其出貨的原因,但不能排除是這些大戶得到了某些不利於此檔股票訊息的可能性,因此才在短期內努力脫手,所以建議您發現有此逃命潮時,立即謹慎的參考其他相關指標,避免因不及脫出而慘遭套牢。例如瑞利在2013到2014年的表現,2013年年底,大戶持有比率來到高點(約73%),之後快速下滑,到2014年的11月只剩下50%左右,出清約三分之一的持股,而在這段期間股價也從原本的10.8元,腰斬到5.7元。

.png)

.png)

沒有留言:

張貼留言